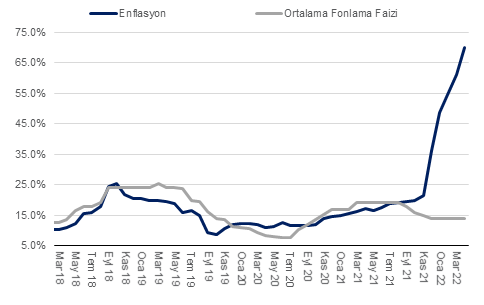

TCMB PPK 26 Mayıs 2022 Perşembe günü toplanıp, faiz kararını saat 14:00’da açıklıyor olacak. Piyasa beklentisi bizim beklentimize paralel olarak, TCMB’nin bu yılın geri kalan toplantılarında olduğu politika faizini %14’te sabit bırakması yönünde. Hatırlanacağı üzere, TCMB Eylül-Aralık ’21 arasında politika faizinde toplamda 500 baz puan faiz indirimine gitmişti.

Enflasyon (TÜFE) Nisan’da piyasa beklentisi olan %5,5-6,0 ve bizim beklentimiz %6,5’in bir miktar üzerinde aylık %7,25 oranında artış gösterdi. Dolayısıyla, yıllık enflasyon %61,1’den %70’e yükseldi. Mayıs ayında da enflasyonun %4-5 civarında gerçekleşmesini olasını değerlendiriyoruz. Bu durumda yıllık enflasyonun %75’e doğru yükselmesi söz konusu olacaktır.

Enflasyonist baskıların en önemli göstergelerinden bir tanesi hizmet enflasyonundaki artışın Nisan’da devam etmesiydi. Mevsimsellikten arındırılmış kira, haberleşme ve ulaştırma haricindeki hizmet enflasyonu (çekirdek) Aralık’ta %8, Ocak’ta %8,8, yükseliş gösterdikten sonra Şubat’ta %4,1, Mart'ta %4,6 ve Nisan’da %5,0 artış gösterdi. Diğer bir değişle çekirdek hizmet enflasyonunun geçen sene Ekim’de %20,2 iken Nisan’da %53,9’a yükseldiğini gözlemliyoruz.

Bu yılın ilk yarısında ÜFE-TÜFE arasındaki makasın henüz kapanma eğilimine başlamadığı için maliyet kaynaklı fiyat artışlarının hem mal hem de hizmet gruplarında görünmeye devam etmesini bekliyoruz. Ayrıca, enerji fiyatlarına yönelik fiyat artış baskısının yıl boyunca devam edebileceğini değerlendiriyoruz. Pandemi sonrasında hizmet sektörünün kapasite kullanım oranındaki artışla ve sektördeki girdi maliyetlerindeki artışla beraber hizmet enflasyonundaki yüksek seyrin devamı ise şaşırtmayacaktır.

İktisadi faaliyetlere baktığımızda ise dayanıksız mallar ve hizmetler tüketiminin güçlü seyrettiğini, öte yandan dayanıklı tüketim malları, sabit sermaye yatırımları ve inşaat sektörü üretiminin Aralık ayından bu yana ivme kaybettiğini değerlendiriyoruz. Sektörel ciro verilerine baktığımızda inşaat sektörünün güçlenmediği görünüyor. Mevsimsellikten arındırılmış inşaat sektörü üretim hacminin Aralık ayından bu yana daraldığını düşünüyoruz. Aralık ayında finansal piyasalarda yaşanan oynaklık, inşaat maliyetlerinde yaşanan büyük artış inşaat sektörü üretimini olumsuz etkilemiş olabilir.

Kredi arzına baktığımızda ise son haftalarda ticari kredi arzında güçlü ivmelenmenin devam ettiğini gözlemliyoruz. Negatif reel faiz görünümü altında, şirketlerin işletme sermayesi ihtiyacının artmasından dolayı yılın geri kalanında TL cinsinden kredi arzının artış trendine devam etmesini bekliyoruz. Bu açıdan, TCMB’nin ticari kredi arzını olumlu görmeye devam edeceğini düşünüyoruz.

TCMB’nin dikkat çekeceği diğer bir konunun ise cari denge ve ödemeler dengesi finansmanı olacağını tahmin ediyoruz. Beklentimiz Haziran-Aralık ’22 arasında cari açığın yüksek turizm sezonunun olumlu katkısına rağmen yüksek emtia fiyatlarının etkisiyle 13 milyar USD’ye erişebileceği yönünde. TCMB’nin ödemeler dengesi finansmanı konusunda “liralaşma” politikasına atıf yapmaya devam edeceğini değerlendiriyoruz. Ayrıca, bankanın cari dengenin (açık) “sürdürülebilir” yapısına vurgu yapacağını düşünüyoruz.