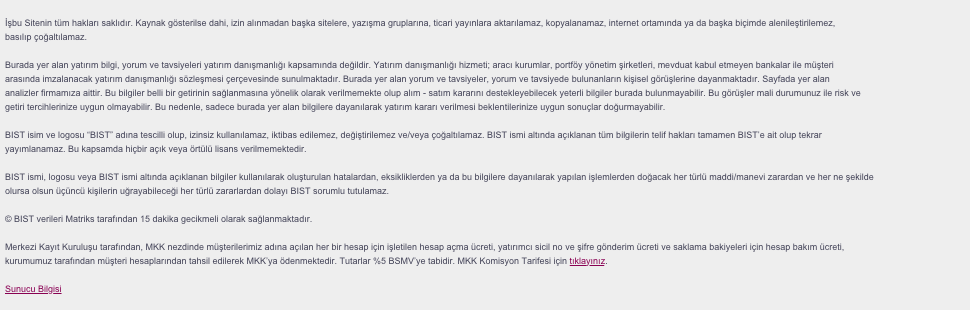

- FOMC katılımcıları 2023 ve 2024 sonu enflasyon beklentilerini büyük oranda korudu. Son 3 aydır çekirdek enflasyon göstergelerinin beklenenden kayda değer oranda daha katı bir enflasyon görünümüne işaret etmesine rağmen, 2023 ve 2024 sonu enflasyon beklentilerinin çok sınırlı oranda yukarı revize edilmesinin ise anlamını şu şekilde değerlendiriyoruz: FED, ABD bankacılık sektöründe yaşanan türbülans sonucu kredi arzının daralmasını ve finansal koşulların sıkılaşmasını bekliyor. Keza, bununla tutarlı olarak, 2023 ve 2024 büyüme beklentilerini aşağı yönlü revize ettiler. 2023 ve 2023 için sırasıyla %0,5 ve 1,6 olan büyüme beklentileri sırasıyla %0,4 ve %1,2’ye revize edildi. Yılın ilk çeyreğinde çeyreklik bazda kayda değer bir oranda büyüme kaydedebileceğini göz önüne aldığımızda, FED yetkililerini 2024 sonuna kadar (7 çeyrek) kümülatif büyüme beklentisi yaklaşık 1,5 puandan 1,0 puana gerilemiş. Diğer bir deyişle, potansiyel büyüme oranını %1,85 kabul eden FOMC 2024 sonu itibarıyla GSYH’nin potansiyelinin %2,3 altında seyredeceğini öngörüyor. Aralık ayı projeksiyonunda ise bu oran 1,8 puandı. Bu bizlere FED’in bankacılık sektöründe yaşanan çalkantıların ve bugüne kadar yapılan 475 baz puan birikimli faiz artışının gecikmeli etkilerinin iktisadi faaliyetler üzerinde kayda değer olumsuz yönde etki yaratacağı beklentisine işaret ediyor. Bu değerlendirmenin başka bir anlamı ise şu: FED 2025 sonu itibarıyla enflasyonu düşürebilmek için GSYH’nin %2,3’ü kadar potansiyel üretim kaybını göze almış durumda. Bunun içinde 2023 ve 2024 boyunca politika faizini PCE enflasyonunun 1,8 puan üzerinde tutacaklarını beklentisini taşıyorlar.

- Toplantı FOMC yetkilileri ve piyasa beklentileri arasındaki makasın açılmasına vesile oldu: FOMC 2023 sonu faiz beklentisini revize etmedi. FOMC 2023’te bir faiz indirimi beklemez iken, 2024 boyunca 80 baz puan faiz indirimi beklentisi taşıyor. Bu beklenti FOMC toplantısı öncesi 100 baz puan idi.. Öte yandan, basın toplantısında bankacılık türbülansının reel ekonomi üzerindeki belirsiz etkilerine önem itfa etmesi enflasyon görünümüne dair risklere daha az vurgulaması ve enflasyon projeksiyonlarının kayda değer miktarda yukarı yönlü revize edilmemesi toplantı sonrasında bu sene faiz indirimleri bekleme konusunda piyasaları cesaretlendirdi. Toplantı öncesi haziran-aralık 2023 arasında sadece 25 baz puan faiz indirimi fiyatlanırken, toplantı sonrası bu oran toplantı sonrasında 65 baz puana kadar yükseldi. Şu aşamada piyasalar toplantı sonrasında FOMC’nin 2023 sonunda politika faizini %4.0-4.25 aralığına düşürmesini fiyatlıyor. Karşılaştırmak için FOMC 2024 sonu itibarıyla faizin anca %4,3’e gerileyeceğini bekliyor.

- FED’in toplantı ile beraber piyasaların faiz indirimi beklentilerini ortadan kaldırmak bir tarafa faiz indirimlerini daha da belirgin bir şekilde fiyatlamasına imkan sağlaması faiz artırımına rağmen güvercin bir beklenti oluşturmaktan çekinmediğine işaret ediyor. Dolayısıyla, FOMC’nin yaklaşımı ve piyasanın faiz fiyatlamaları doların diğer para birimleri ve değerli metaller karşısında değer kaybetmesi sonuna yol açtı.

- Önümüzdeki dönemde enflasyon ve iktisadi faaliyetler görünümü ile ilgili risklerin arttığını gözlemliyoruz. FED’in iktisadi faaliyetler üzerindeki endişelerinin artması, enflasyon görünümü ile ilgili önceliklendirmenin bir miktar değişebileceği anlamına gelebilir. Bu yaklaşım doların değer kaybı sürecine zemin hazırlayabilir. Keza, son 1,5 ve 10 yıllık geçmişe baktığımızda doların diğer para birimleri karşısında kayda değer oranda primli olduğunu görebiliriz.

- Her ne kadar ECB bu noktada enflasyonu FED’e kıyasla daha fazla önceliklendiriyor görünse de hızlı faiz artışlarının Euro Bölgesinde de ABD’de olduğu gibi olumsuz etkileri söz konusu olabilir. Örneğin, Euro Bölgesinde bankaların her ihtimale karşı bilançolarında 4,25 trilyon Euro fazla likidite taşıdıkları belirtiliyor. Bu faizlerin arttığı bir ortamda bankacılık sistemi üzerinde kayda değer oranda bir külfet anlamına geliyor. Dolayısıyla, ani bir şekilde yükselen faizlerin sürdürülebilirliğine dair soru işaretlerinin artması ve enflasyonun beklenenden daha katı bir seyir izlemesi hem USD hem de EURO dahil diğer para birimlerinin değerli metaller karşısında daha zayıf performans gösterecekleri bir pencereyi aralamış olabilir.

- 2 yıllık faizlerin %3,9’e gerilediğini düşündüğümüzde 2 yıllık vadede enflasyona karşı bir miktar koruma sağlayabileceğini değerlendiriyoruz. Keza, %3,4’e gerileyen 10 yıllık tahvilde bir miktar koruma sağlayabilir. Ancak, 2 hafta öncesine kıyasla ABD tahvillerinin enflasyon karşısında koruma özelliğinin azaldığını değerlendiriyoruz. Keza, doların diğer para birimleri karşısında değer kaybetme potansiyelini de göz önüne aldığımızda ABD tahvil faizlerinin cazibesi 2 haftaya kıyasla kayda değer oranda azaldı. Öte yandan, iktisadi faaliyetlerin hızla ivme kaybettiğini ve çekirdek enflasyondaki katılığın istikrarlı olarak düşeceği düşüncesi güçlenirse özellikle uzun vadeli ABD hazine tahvillerinin bir süre ralli yapması beklenebilir.

| Grafik 1 – FOMC Medyan Beklentileri | ||||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||||

| Kaynak: FOMC, QNBFI |