Finansal piyasalar döngüde kritik (inflection point) bir noktada: ABD uzun tahvil faizlerindeki yükseliş trendi devam ediyor.

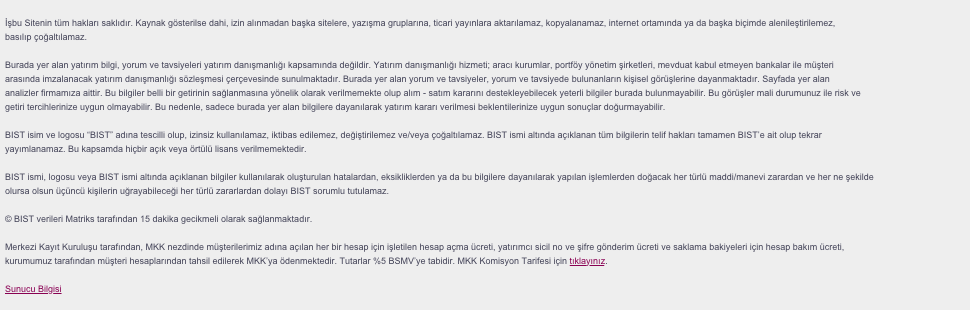

Son dönemde ABD tahvil verim eğrisinde kayda değer bir dikleşme yaşandı. Uzun vadeli ve kısa vadeli tahvil faizleri arasındaki fark uzun vadeli faizlerdeki yükseliş sebebiyle yükseldi.

Bu yükselişin ana sebebi uzun vadeli enflasyon beklentilerindeki yükseliş olurken, diğer bir sebebi ise kısa vadede enflasyonda yaşanabilecek yukarı yönlü sapmalara karşı FED’in parasal sıkılaşma yapmayacağı beklentisi. Hatırlanacağı üzere FED geçtiğimiz yaz enflasyonda geçmiş yıllarda yaşanan aşağı yönlü sapmaların gelecekte yukarı yönlü sapmalar ile kompense edilmesi arzusunu ilan etti.

Buna karşılık uzun vadeli enflasyon beklentilerini yukarı çıkaran diğer faktörlerin başında ise ultra gevşek para ve maliye politikasının uzun süre devam edeceği beklentisi. Ayrıca yaz aylarından itibaren COVİD-19 aşılama sürecinde de ivme kazanılacağı beklentisi üzerinden hizmetler sektörünün ve istihdamının toparlamayacağı öngörülüyor.

Grafik 1 – ABD Tahvil Verim Eğrisi (Nominal Faiz Farkı)

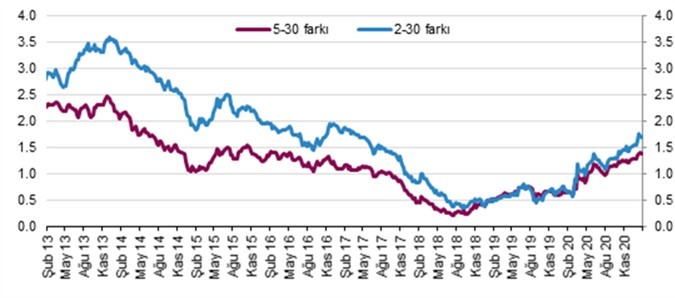

İkinci önemli gelişme ise enflasyon korumalı tahviller (TIPS) verim eğrisi dikleşti. Bu dikleşmenin sebebi kısa vadeli reel faiz beklentilerindeki kayda değer gerileme kadar, uzun vadeli reel faiz beklentilerindeki bir miktar artış da rol oynadı. Uzun vadeli reel faiz beklentilerinin artışında ABD’de tahvil arzında yaşanacak ciddi miktarda artış da hesaba katılıyor. Bazı hesaplara göre, 2021’de FED’in aylık bazda yaptığı 80 milyar dolarlık Hazine tahvil alımını dışında piyasada 3-4 trilyon dolarlık ek tahvil arzı söz konusu olabilir.

Grafik 2 – ABD TIPS Tahvil Verim Eğrisi (Reel Faiz Farkı)

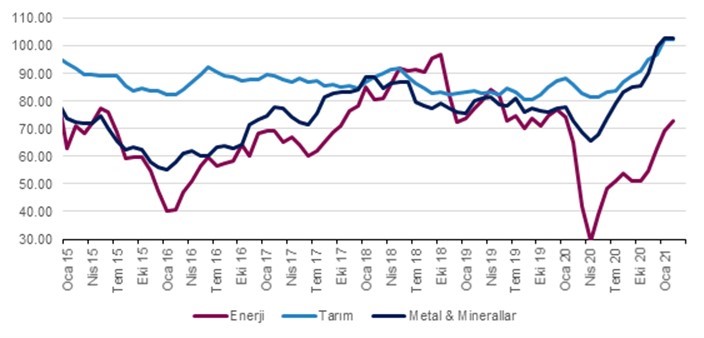

Öte yandan özellikle kısa vadeli reel faizlerin iyice negatif bölgeye yerleşmesi emtia fiyatlarındaki yukarı yönlü hareketi destekliyor. Bu yükselişte arzın talebe yetişmesi ile ilgili endişeler de rol oynadı. Başta Çin olmak üzere Doğu Asya’da iktisadi faaliyetlerin güçlü olması da emtia fiyatlarını destekleyen diğer temel faktör.

Grafik 3 – Emtia Fiyat Fiyatları (2010 = 100)

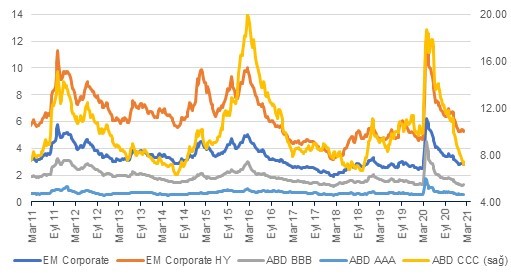

Dikkat çekici bir şekilde, gelişmekte olan ülkeler ABD uzun vadeli tahvil faizlerindeki yükselişten şimdiye kadar olumsuz etkilenmedi.

Hatta, bu dönem içerisinde, uzun vadeli tahvil faizlerinde yükselişte risk spread’leri gerilemeye devam etti. ABD ve GOÜ şirket tahvillerinin ABD tahvil faizleriyle olan farkı hızla COVİD önceki seviyeye doğru geriledi. Bu sayede uzun vadeli ABD tahvil faizlerindeki yükseliş GÖÜ piyasalarındaki risk iştahını ve fiyatlamayı şimdiye kadar olumsuz etkilememiş oldu.

Grafik 4 – ABD tahvil faizleriyle GOÜ ve kurumsal kredi faiz farkı/spread (puan)

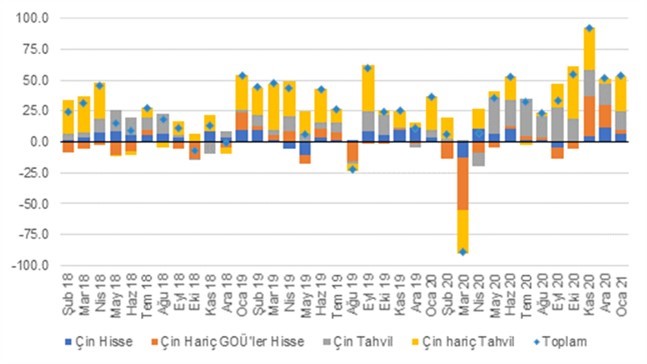

Çin hariç GOÜ’lere olan sermaye girişi Kasım ve Aralık’ta özellikle hisse senetlerinde çok güçlü iken, Ocak’ta frene bastı. Öte yandan, tahvillere girişi güçlü kalmaya devam etti.

Grafik 5 – IFF GOÜ’ler Sermaye Girişi Hesabı (milyar USD)

Bundan sonraki süreçte hangi göstergeler/gelişmeler takip edilecek?

- ABD’de mali paketin büyüklüğü ve detayları. Örneğin, mali paketin hane halkına gelir transferi miktarı ne kadar olacak? Bunun tüketim harcamalarına etkisi ne olacak? Büyüme potansiyelini ve verimlilik artışını destekleyecek uzun vadeli altyapı yatırımlarına destek öngörülecek mi? Bu konuda eski Hazine Sekreteri Larry Summers farklı düşünüyor. https://www.washingtonpost.com/opinions/2021/02/04/larry-summers-biden-covid-stimulus/

- Uzun vadeli tahvil faizlerinin (özellikle reel faizlerin) kontrolsüz FED’in görmeyi arzu etmeyeceği hızda ve ölçüde yükselip yükselmeyeceği. Böyle bir duruma karşı FED’in “yield curve control” (verim eğrisi kontrolü) ya da ilave “QE” ya da başka bir yöntem izleyip izlemeyeceği.

- Varlık fiyatlamasına dair “Reflation trade” ya da “Goldilocks” vaziyetinin devam edip etmeyeceği. Diğer bir değişle, uzun vadeli faizlerdeki yükselişten çok uzun durasyonlu hisse (growth stocks with negative earnings) ve tahvillerin olumsuz etkilenip etkilenmeyeceği.

- İkinci bir “2013 taper tantrum” tarzı ya da “2019’daki gibi repo piyasası likidite şoku” gibi bir olumsuz piyasa hareketinin gerçekleşip gerçekleşmeyeceği.

- ABD’de yüksek enflasyonunun olduğu ya da “stagflasyon” tarzı bir döneme girip girmediğimiz

- Çin’deki ve ABD’deki kredi ve mali/parasal politikanın senkronizasyonunun devam edip etmeyeceği.

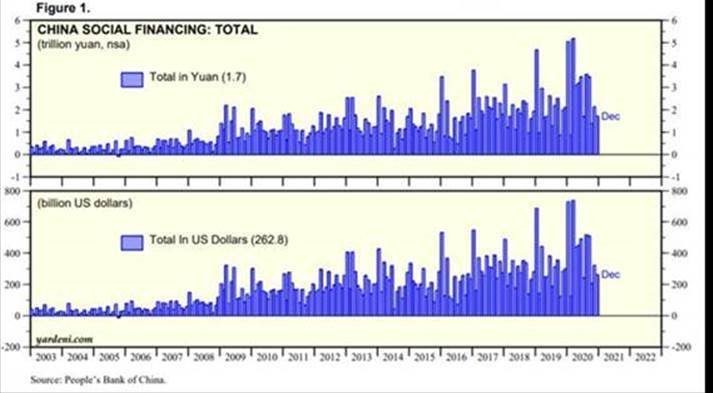

| Grafik 6 – Çin’in toplam sosyal finansmanı (trilyon Yuan) |