3Ç21’de yıllık bazda büyüme beklentimiz olan %5’in üzerinde ve piyasa beklentisi olan yaklaşık %8’in altında %7,4 olarak gerçekleşti. Mevsimsellikten arındırılmış GSYH yılın ilk çeyreğinde çeyreklik bazda %2,4, ikinci çeyrekte de %1,5 artış gösterdikten sonra yılın üçüncü çeyreğinde %2,7 büyümüş oldu. Veri de diğer dikkat çekici gelişme ise daha önce sırasıyla %2,2 ve %0,9 olarak açıklanan 1Ç21 ve 2Ç21 çeyreklik büyüme verilerinin %2,4 ve %1,5’e revize edilmesi oldu. Kısacası, 3Ç21 büyüme gerçekleşmesi ile bizim beklentimiz arasındaki farkın ana sebebi yılık ilk iki çeyreğine ilişkin yapılan revizyonlar oldu.

Sonuç olarak, veri sonrası 2021 yılının tamamına ilişkin büyüme beklentimizi %9,6’dan %10,4’e revize ediyoruz. 2022’ye ilişkin olan %4,5 olan büyüme beklentimizi ise %4,0’e revize ediyoruz. 2022’de büyüme ivmesinin, özellikle hanehalkı dayanıklı tüketim harcamaları ve sabit sermaye yatırımları sebebiyle ivme kaybetmesini beklerken, turizm/havacılık sektörüne ilişkin olumlu beklentiler sebebiyle %4,0 civarında bir büyümeye erişebileceğini düşünüyoruz. Ayrıca, baz etkileri yılın ilk yarısında büyük oranda büyümeyi destekleyici etki yaratacaktır.

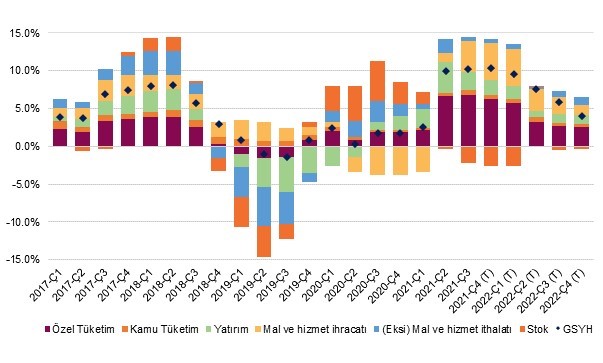

| Grafik 1 – Çeyreklik GSYH Katkı (yıllık değişim, % puan) |

| Kaynak: TÜİK, QNBFI |

2021’in 3. çeyreğinde, sabit sermaye yatırımlarının 0,6 puan, stok değişiminin ise 5,0 puan oranında yıllık bazlı büyümeyi düşürücü etki yarattığını gözlemliyoruz. Diğer taraftan, zayıf yatırımlar ve stok değişimin negatif büyüme katkısına paralel, daralan ithalat hacminin büyümeye 1,8 puan katkısı var. Öte yandan, ihracat hacmindeki artışın büyümeye 5,0 puan, kamu ve hanehalkı tüketiminin ise büyümeye 6,2 puan büyümeye katkısı olduğunu görüyoruz.

Sabit sermaye yatırımlarının (3Ç21’de) yıllık bazda %2,4 oranında, çeyreklik bazda ise %1,8 oranında daralması inşaat yatırımlarındaki çok zayıf seyrin devamı ile ilişkili. İnşaat yatırımlarının 3Ç21’de %9,6 oranında daraldığını gözlemliyoruz. Üretim hesabına dayanan inşaat sektörü üretimi de 3Ç21’de bu rakama paralel yıllık bazda %6,7 oranında gerilemiş.

Mevsimsellikten arındırılmış çeyreksel değişime baktığımızda ise inşaat sektörü üretimi %3,7 oranında daralmış ki bir önceki çeyrekte de %1,7 oranında daralma kaydedilmişti. Karşılaştırmak gerekirse, inşaat yatırımlarının mevcut seviyesi 2013’ün aynı çeyreğinin dahi bir miktar altında görünüyor.

Öte yandan, makine ve teçhizat yatırımlarında durum daha pozitif olsa da ivme kaybı söz konusu. Her ne kadar 3Ç21’de yıllık bazda %17,5 artış kaydedilse de bu oran 2Ç21’de %35,5 idi. Geçen seneki baz etkisini de düşündüğümüzde, makine ve teçhizat yatırım artışı 4Ç21’de ciddi manada duraklayabilir.

3Ç21’de hanehalkı tüketiminde çok güçlü bir ivme gözlemliyoruz. Çeyreklik bazda %7,6’ya yakın bir büyüme söz konusu. Geçen seneki çok yüksek baza rağmen, yıllık bazda %9,1’in oranındaki artışın ise arkasında pandemi kaynaklı kısıtlamaların neredeyse tamamen ortadan kalkması sonrası yarı dayanıklı mallar ve hizmet tüketimindeki artış etkili. Keza, bunu yerleşik ve yerleşik olmayanların tüketim harcamaları verisinden anlıyoruz. Bu veriye göre, yarı-dayanıklı mallar tüketimi yıllık bazda %23,6, hizmetler tüketimi ise %20,4 artış göstermiş.

Yakın dönem beklentilerimize gelince, 4Ç21’de de özellikle, turizm/yemek ve ulaştırma sektörleri olmak üzere hizmet sektörü aktivitelerindeki canlanmanın devam ettiğini değerlendiriyoruz. Yüksek frekanslı verilerden, TCMB haftalık kredi kartı harcamaları sektörlerde genele yayılan güçlü bir talep olduğunu gösteriyor. Üretim tarafında ise elektrik tüketimi, imalat PMI verileri ve ihracat rakamları gibi öncü göstergeler talep koşullarının nispeten güçlü kalmaya devam ettiğine işaret ediyor. Dolayısıyla, 4.çeyreklerinde de büyüme eğiliminin devam etmesini bekliyoruz. Bu sayede de 2021’de %10’un üzerinde bir büyümenin rahatlıkla erişilmesini yüksek bir ihtimal olarak değerlendiriyoruz.

Her ne kadar 2022’de %4,0 büyüme beklesek de bu büyüme büyük oranda özellikle yılın ilk yarısında olumlu baz etkileri ve yılın genelinde turizm ve ulaştırma sektörlerinin 2019 seviyelerini yakalayacağı beklentisine dayalı. 2022’de özellikle yatırımların ve dayanıklı ve kısmen yarı-dayanıklı mallar tüketiminin zayıf seyretmesini bekliyoruz. Bu yüzden, 2022’ye ilişkin büyüme beklentimize dair riskleri aşağı yönlü olarak ifade edebiliriz.

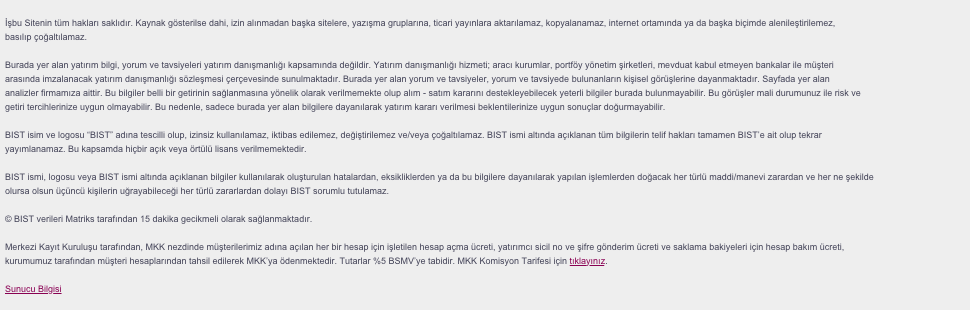

| Grafik 2 – 4Ç Birikimli GSYH (yıllık, % puan katkı) |